La crise de 1982 avait déclenché un vaste programme de restructuration de la dette des pays en développement, dont un certain nombre étaient en défaut de paiement. Dans les années 1970, ces pays avaient largement bénéficié de prêts accordés par les gouvernements des pays développés, les institutions de Bretton Woods et les banques commerciales internationales, dans un contexte de montée en puissance de la liquidité mondiale largement imputable à l’accumulation des euro-dollars.

Après de longues périodes de négociations entre créanciers et États en défaut de paiement, un consensus s’est dégagé à travers le plan Brady qui a permis une restructuration de la dette de 18 pays. Ce plan était fondé sur des mécanismes d’échanges de dettes bancaires contre des titres obligataires.

Comment la crise de 1982 a contribué à instaurer un cadre institutionnel fondé sur les clauses d’action collective

Au début des années 2000, après plusieurs réflexions et concertations, le comité monétaire et financier (CMFI), l’organe consultatif du Conseil des gouverneurs du FMI, propose deux mécanismes de restructuration de la dette souveraine (MRDS). La première approche, plus souple pour les débiteurs, reposait sur un cadre juridique légal de restructuration de la dette. Une seconde, plus compliquée, basée sur l’introduction de clauses d’action collective (CAC) dans les émissions de titres souverains, a été retenue par les créanciers privés. En langage simple, les clauses d’action collective permettent aux détenteurs d’obligations de se mettre d’accord sur la restructuration de la dette, même si certains d’entre eux s’y opposent, à condition que la majorité soit d’accord.

Les CAC sont des dispositifs de résolution que les créanciers peuvent déclencher à la suite d’un défaut souverain. C’est la règle de la majorité qualifiée qui est appliquée, en principe entre 75 % et 85 % des votants. Les créanciers minoritaires sont obligés de suivre la majorité favorable à la restructuration proposée par le pays débiteur. Ces CAC représentent certes des solutions permettant de résoudre des problèmes liés à une situation de défaut ; ces solutions sont toutefois très compliquées à mettre en œuvre car les créanciers sur le marché des eurobonds sont très nombreux et dispersés. En cas d’échec, certains créanciers peuvent assigner en justice les États en défaut pour les obliger à payer ou revendre les titres à des fonds vautours.

Une crise sanitaire accélératrice des défauts de paiement

La crise du Covid-19 est en train de mettre à l’épreuve les mécanismes de gestion de la dette commerciale des pays en développement. Des moratoires et décaissements via les guichets du FMI et d’autres institutions financières multilatérales ont été accordés à de nombreux pays en difficulté, mais ces mesures d’urgence portent uniquement sur les dettes bilatérale et multilatérale.

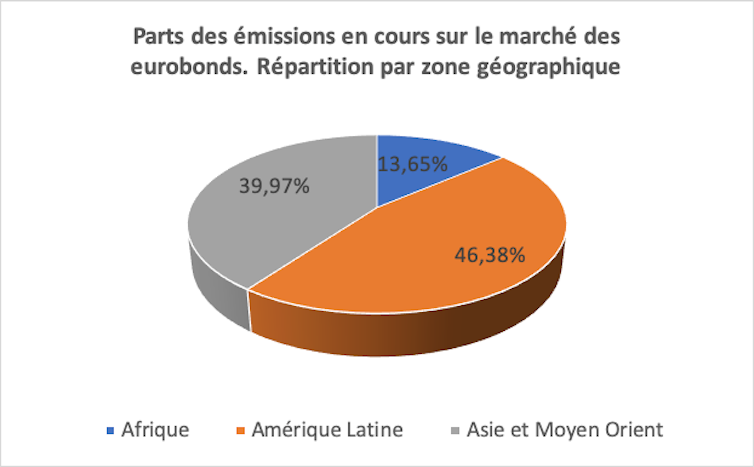

Les graphiques suivants montrent que la dette des pays en développement a connu des mutations profondes au cours de ces dernières années. En 2019, le stock de la dette extérieure des pays à revenu faible et intermédiaire a atteint 7 800 milliards de dollars US.

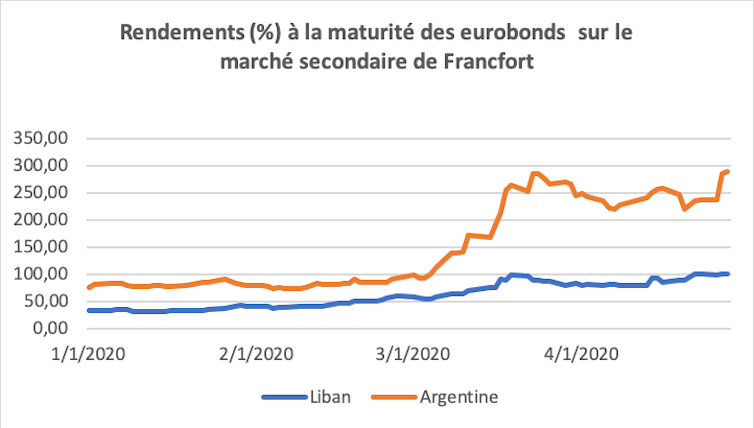

Depuis l’annonce des premiers cas confirmés de Covid-19, les rendements et les primes de risque sur les marchés secondaires ont fortement réagi à la situation d’incertitude créée par la pandémie. Cette situation, si elle perdure encore, peut entraîner, dans un futur proche, des défauts en cascade. À titre d’exemples, entre mars et avril 2020, l’Équateur, l’Argentine et le Liban sont entrés en situation de défaut technique – c’est-à-dire dans l’incapacité de rembourser le service de la dette sur une période définie – voire de défaut. Ces pays étaient déjà confrontés à des difficultés bien avant la crise sanitaire mondiale. Mais la situation actuelle a accéléré le processus de défaut de paiement dans chacun de ces trois pays.

Le gouvernement argentin a proposé fin avril 2020 une restructuration d’une partie importante de ses emprunts obligataires émis en dollars sous juridiction américaine. La négociation portait sur un montant de 66,5 milliards dollars US et consistait à faire de nouvelles émissions à 0,5 % et 0,6 % avec des délais de grâce de trois ans. Ses créanciers, majoritairement américains, ont rejeté ce plan de restructuration, ouvrant ainsi la voie au contentieux.

Quelles implications pour les besoins de financement du continent ?

Étant donné le caractère très particulier de la dette privée, la question de son réaménagement doit être appréciée tant en rapport avec sa faisabilité qu’au regard de l’espace budgétaire qui serait libéré par son allègement, dans un contexte de ralentissement économique et de tarissement des sources de financement.

Du fait de la part relativement importante que le service de la dette représente dans le budget des États (environ 800 milliards de francs CFA, pour des recettes fiscales d’environ 2 600 milliards franc CFA, au Sénégal), un allégement de la dette totale libérerait autant de ressources qui pourraient être consacrées à endiguer la pandémie de Covid-19 et à limiter la baisse de l’activité économique qui s’en est suivie.

Le niveau d’amélioration de l’espace budgétaire dépendra principalement de deux paramètres :

a) La durée de l’allègement.

Si l’allègement était total et portait sur une seule année, la marge de manœuvre budgétaire augmenterait du montant actuel du service de la dette. Si la durée est allongée à deux ans, la marge de manœuvre est multipliée par deux, et ainsi de suite. Dans le cadre de l’arrangement en cours, la durée considérée est d’une année.

b) La part de la dette qui est couverte.

Dans l’arrangement actuel, la dette privée n’est pas concernée par les mesures prises. Ce qui implique que la marge de manœuvre que gagnent les États se réduirait au montant du seul service des dettes bilatérale et multilatérale alors que la dette privée a connu une hausse considérable ces dernières années. Toutefois, le 30 avril 2020, le Club de Paris et l’Institut de Finance Internationale regroupant les créanciers privés ont organisé une rencontre virtuelle pour discuter d’une initiative de suspension du service de la dette (ISSD). Malgré quelques réserves, les créanciers privés ont soutenu l’initiative. Celle-ci vise à accorder des moratoires aux emprunteurs qui en feront la demande.

Si un moratoire de la dette privée constituerait une énorme bouffée d’oxygène pour les États africains, sa mise en œuvre, quoique probable, n’est pas pour autant garantie. Par ailleurs, les coûts pour les économies africaines devraient en être évalués. Un important coût à considérer est lié aux notations de nos économies.

Parmi les 22 États africains notés par Standard & Poors, 19 ont reçu la note BB+ ou moins, dont 4 sont dans la catégorie CCC, qui sont les pays pour lesquels le risque de défaut est le plus élevé (Angola, Mozambique, Zambie et RD Congo).

En résumé, quel que soit le scénario qui se présentera en rapport avec la restructuration de la dette privée des États africains, le risque est élevé qu’il ne laisse pas intacte leur capacité d’endettement international, à moyen et long terme. Ce qui réduirait d’autant leur espace budgétaire, déjà fortement entamé.

Pour pouvoir financer la relance post-pandémie, dans un probable contexte de récession mondiale, les États africains auront besoin de fournir beaucoup plus d’efforts pour la mobilisation des ressources domestiques.

Une des solutions, en cette période de crise, consisterait à préconiser l’usage de politiques monétaires plus accommodantes fondées sur des injections de liquidités plus importantes. Ce dispositif devrait systématiquement être combiné avec un contrôle strict des capitaux nécessaires – pour préserver les réserves de change et empêcher une forte dépréciation des monnaies nationales – et d’une baisse considérable des taux d’intérêt (taux directeurs à 0 %). Mais cette solution est peu envisageable pour les pays à faible revenu, contrairement aux pays ayant des institutions plus fortes et une économie plus diversifiée et qui attirent beaucoup plus de capitaux étrangers.

Les estimations qui ont été effectuées au Sénégal par Niang et Mbaye (2020) indiquent également que le potentiel fiscal non réalisé dans ce pays atteint 11 % du PIB par an. Ce qui est largement supérieur aux montants dont il est question dans les discussions sur l’annulation de la dette.

Réaliser, ne serait-ce partiellement, le potentiel fiscal requerrait que d’importantes réformes soient menées au niveau de l’administration fiscale, en termes d’élévation du niveau du plateau et des compétences techniques, mais aussi de transparence et d’efficacité budgétaires. Un élargissement de la base productive par l’amélioration de l’environnement des affaires est par ailleurs une condition sine qua non de succès d’une telle entreprise.

Ahmadou Aly Mbaye - Professeur d'économie, Directeur du programme doctoral WASCAL, Université Cheikh Anta Diop de Dakar

Babacar Sène - Directeur du Centre de Recherches Economiques Appliquées (CREA) et du Laboratoire d’Ingénierie Financière et Economique (LIFE), professeur agrégé en économie spécialisé en Monnaie et Finance, Université Cheikh Anta Diop de Dakar

Cheikh Ahmed Bamba Diagne - Directeur scientifique du Laboratoire de recherche économique et monétaire (LAREM), Université Cheikh Anta Diop de Dakar

PRÉSIDENTIELLE 2024

PRÉSIDENTIELLE 2024

FRANCE

FRANCE